Identification

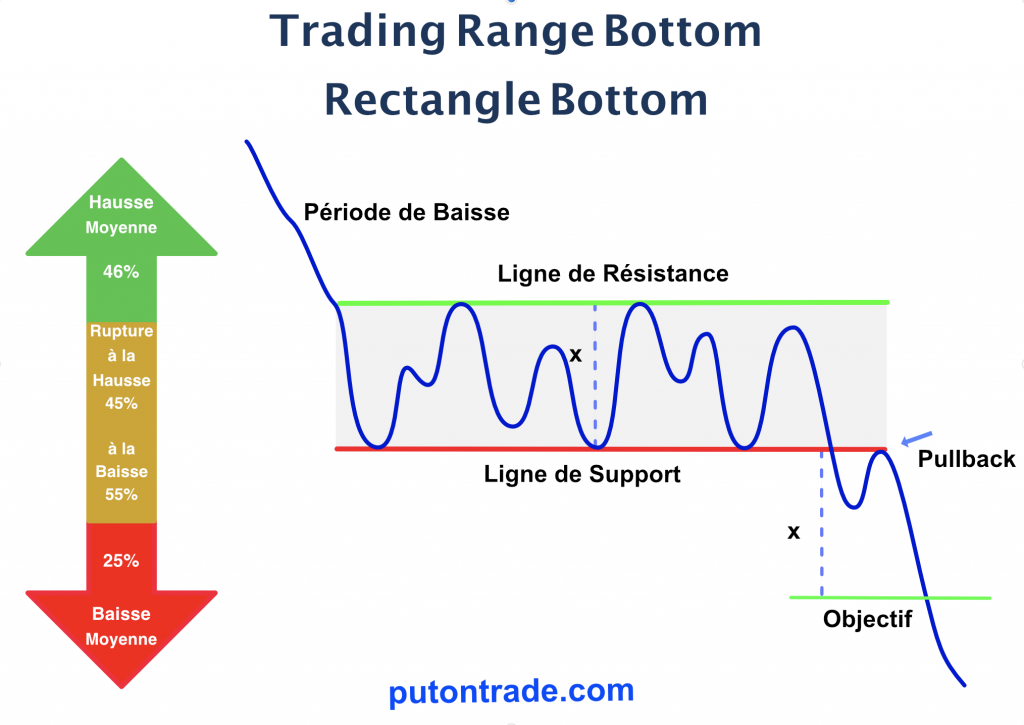

Le Trading Range Bottom ou le Rectangle Bottom est une figure de continuation dans 55% des cas de la tendance baissière antérieure et de retournement dans 45% des cas de la tendance baissière antérieure. Cependant, le Rectangle Bottom se produit après une période de baisse pour marquer une phase de consolidation ou de distribution assez longue, en forme aléatoire.

La Figure-1 présente un graphique théorique de Rectangle Bottom. En général, la formation du pattern débute par une phase baissière avant que les cours ne commencent à osciller à l’intérieur d’un rectangle pour former les deux lignes : la ligne de résistance horizontale et la ligne de support aussi horizontale.

La ligne de résistance et la ligne de support doivent chacune toucher au moins deux fois les cours pour que la figure soit valide. Le mouvement des cours à l’intérieur du Trading Range prend une forme aléatoire, totalement différente des patterns en Double Bottom et le Triple Bottom. Par ailleurs, les Trading Range patterns en forme régulier comme le Double Bottom et le Triple Bottom ont déjà été traités antérieurement et possèdent un comportement assez différent.

La durée moyenne de la formation est de 4 mois, néanmoins, le Rectangle Bottom n’est valide que lorsque les cours cassent soit la ligne de résistance soit la ligne du support en fermeture.

Breakout

Le Rectangle Bottom est une figure de continuation dans 55% des cas et de retournement dans 45% des cas de la tendance baissière antérieure. Ce qui n’est pas loin d’une fois sur deux, cependant, la majorité des sorties par haut se produisent lorsque les cours sont dans le tiers supérieur ou le tiers central du range annuel. La majorité des sorties par le bas se produisent lorsque les cours sont dans le tiers inferieur du range annuel.

En revanche, la tendance globale du marché influe fortement sur la probabilité de sortie ce qui veut dire que si les indices comme le S&P500, DAX ou le CAC40 sont en tendance haussière, on peut considérer que la probabilité d’une sortie par le haut est plus forte qu’une sortie par le bas et l’inverse est aussi vrai avec une tendance globale à la baisse qui augmente la probabilité d’une sortie par le bas. Un deuxième point à ne pas négliger, c’est la tendance de l’indice de son secteur économique.

Le taux d’échec est de 4% après la cassure de la ligne du support dans un marché baissier et de 16% dans un marché haussier. Cependant, le taux d’échec est de 10% après la cassure de la ligne de résistance dans un marché haussier et de 11% dans un marché baissier. Il est donc conseillé de privilégier une sortie dans le même sens du marché.

Le pullback dans un Rectangle Bottom se produit une fois sur trois. La durée d’un pullback est de 9 jours en moyenne. A noter que lorsqu’un pullback se produit, les performances sont moindres à cause de cette hésitation.

Le breakout n’est confirmé que lorsque les cours franchissent la ligne de résistance à la hausse ou la ligne du support à la baisse en fermeture.

Trading Tactiques

La règle de calcul de l’objectif ou de potentiel de gain théorique pour le Rectangle Bottom est de prendre la différence entre la ligne de résistance et la ligne de support, le résultat donne la hauteur du Rectangle Bottom. Pour une cassure de la ligne de résistance ou un upward breakout, ajouter cette différence à la ligne de résistance. Pour une rupture de la ligne de support, soustraire cette différence à la ligne de support pour obtenir un objectif de cours théorique. Attention au résultat négatif.

Cet objectif est atteint pour une sortie par le haut dans 85% des cas dans un marché haussier et dans 64% des cas dans un marché baissier pour une durée moyenne de quatre mois. Pour une sortie par le bas cet objectif est atteint que dans 63% des cas dans un marché baissier et dans 50% des cas dans un marché haussier pour une durée moyenne d’un mois.

Donc, pour trader le Rectangle Bottom, il faut attendre le breakout pour se positionner :

- A l’ACHAT (Go Long) une fois que les cours franchissent la ligne de résistance à la hausse en fermeture et que le marché est dans une tendance haussière avec un stop en dessous de la ligne de la résistance.

- A la VENTE (Go Short) une fois que les cours franchissent la ligne de support à la baisse en fermeture et que le marché est dans une tendance baissière avec un stop en dessus de la ligne de support.

- Pour les autres cas ACHAT dans un marché baissier et VENTE dans un marché haussier, il faut être prudent parce que toutes les conditions de réussite ne sont pas réunies.

A noter que le déclin des cours est plus brusque que la hausse. Si les cours n’ont pas atteint leur objectif au-delà de trois mois après la cassure de la ligne de résistance ou un mois après la cassure de la ligne de support, il est conseillé de serrer le stop et de surveiller votre position.

Exemples

La figure-2 des cours journaliers d’Alcoa montre laformation d’un Rectangle Bottom qui a débuté après trois mois de baisse et un Gap de rupture du 19 Juillet 2018 avec la longue barre rouge. Ce type de panique baissière conduit habituellement à une phase de correction et parfois à un retournement.

La cassure de la ligne du support qui s’est produite le 8 Octobre 2018 suscite une opportunité de vente à 38,74 avec un stop à 42,06 au-dessus du Gap. L’objectif théorique de cours se situe à 34,59. Il est calculé par la soustraction de la hauteur du rectangle de la ligne du support. La hauteur du rectangle est la différence entre la ligne de résistance à 45,65 et la ligne de support à 40,12 ce qui donne un résultat de 45,65 – 40,12 = 5,53. Puis cette hauteur est soustraite de la ligne du support pour donner un objectif théorique égal à 40,12 – 5,53 = 34,59.

Cependant, après que les cours aient parcouru plus que la moitié du chemin vers l’objectif théorique, un brusque pullback avec un Gap ramène les cours sur la ligne du support. Vu que la tentative de retournement a échoué il est possible d’augmenter la position vendeuse. Finalement l’objectif a été atteint dans les trois jours qui ont suivi le pullback.

Dans 45% des cas un Rectangle Bottom est un pattern de retournement comme le montre la figure-3 des cours journaliers de Wynn Resorts. La formation a débuté en Septembre 2015 et durant six mois, les cours ont oscillé entre 45,84 la ligne du support et 68,80 et la ligne de résistance. L’objectif théorique est calculé par l’ajout de la hauteur du rectangle qui est de 22,96 à la ligne de résistance à 68,80 ce qui situe un objectif théorique à 91,76 pour un gain théorique de 50%.

Le signal d’achat est donné par la cassure de la ligne de résistance en fermeture le 18 Février 2016 à 71,05 avec un stop à 63,26 une barre au-dessus de la ligne du support. Après la cassure, il n’a fallu que deux mois avec deux Bullish Flag, avant que les cours n’atteignent leur objectif théorique.

Le Rectangle Bottom possède un taux d’échec, après la cassure de la ligne de résistance, de l’ordre de 10% dans un marché haussier et de 4% après la cassure de la ligne de support dans un marché baissier.

La figure-4 des cours journaliers de Renault montre un Rectangle Bottom qui s’est formé début Juillet 2018. La hauteur du rectangle est de 5,22, ce qui fait, pour une sortie par le haut un objectif théorique à 72,57 et pour une sortie par le bas un objectif théorique à 56,91. La durée du rectangle est de deux mois et demi. Le 19 Septembre 2018 les cours franchissent la ligne de résistance en fermeture et déclenchent un signal d’achat à 68,01 avec un stop 66,22 au-dessous de la ligne de résistance.

Deux jours après la cassure de la ligne de résistance, les cours reviennent à l’intérieur du rectangle et repartent à la baisse et le stop a été touché. Au même moment le CAC-40 était dans une phase d’incertitude, dans un Trading Range et en Octobre 2018 le Cac-40 bascule dans une tendance baissière ce qui correspond au retournement des cours de Renault.

La majorité des sorties par le haut se produisent lorsque les cours sont dans le tiers supérieur ou le tiers central du range annuel. La figure-5 des cours journaliers de Paypal fait apparaitre la Rectangle Bottom dans le tiers supérieur qui a débuté mi-Octobre 2018 après un mois de baisse.

Le calcul du tiers se fait par la différence entre le cours le plus haut et le cours le plus bas sur la période d’un an qui précède la formation du pattern et de la diviser par 3 pour avoir le tiers. Cependant, le range annuel des cours de Paypal entre Octobre 2017 et Octobre 2018 est de 92,62 pour le cours le plus haut et 64,22 pour le cours le plus bas, ce qui donne un tiers est égal à 92,62 – 64,22) / 3 = 9,47. Donc, le tiers inférieur est entre 64,22 et 64,22 + 9,47 = 73,69, le tiers central est entre 73,69 et 73,69 + 9,47 = 83,15 et le tiers supérieur est entre 83,15 et 92,62. Le range du Rectangle Bottom est entre 89,04 le cours de la ligne de résistance et 77,76 le cours de la ligne du support ce qui le situe dans le tiers supérieur et le tiers central.

La formation a duré trois mois et le signal d’achat a été donné par la cassure de la ligne de résistance en fermeture le 10 Janvier 2019 à 90,70,42 avec un stop à 83,37 en dessous de la ligne de résistance. On peut notamment observer la formation de deux pullback après la cassure de ligne de résistance à cause de la ligne de résistance en vue qui est le cours le plus haut (la ligne jaune). Puis les cours ont réussi à franchir cette ligne de résistance pour atteindre leur objectif théorique vers 100,32.

Par la suite deux pullback sont formés et ramènent les cours brièvement à l’intérieur du rectangle sans toucher le stop. Puis les cours ont réussi à franchir la ligne de résistance en vue (la ligne jaune) pour atteindre leur objectif théorique vers 100,32.

Conclusion

Le Trading Range Bottom ou le Rectangle Bottom est une figure de continuation dans 55% des cas de la tendance baissière antérieure et de retournement dans 45% des cas de la tendance baissière antérieure. Toujours attendre la confirmation de la cassure de la ligne de résistance ou de la ligne du support pour se positionner. Une fois sur deux un pullback se produit.

Le Trading Range Bottom ou le Rectangle Bottom possède un taux d’échec entre 4% et 16%. Il est conseillé de le trader dans le même sens du marché. Au-delà de d’un mois après la cassure de la ligne de support ou trois mois après la cassure la ligne de résistance, si les cours n’ont pas atteint leur objectif, il est conseillé de serrer le stop.

Laisser un commentaire